本文旨在回顾工业机器人的发展历程,并通过分析其不同发展阶段的主要驱动因素,来探究我国工业机器人所处的发展阶段,进而预测未来演变进程。

一、工业机器人自然驱动力:人口结构变化&用劳成本激增

人口结构改变和用劳成本激增往往是各个国家工业机器人数量增长的自然驱动力。当经济快速增长时,必定会对劳动力数量产生更高要求,而当劳动人口占比减少时,这一人口结构的变化使得劳动力数量无法满足日益增长的用劳需求,工业机器人作为劳动力的替代品便应运而生。而用劳成本激增作为劳动力供需矛盾的结果持续推动工业企业进行自动化改造,带动工业机器人数量持续增长。日、韩、德等作为全世界工业机器人产业较为发达的国家,其工业机器人产业初始发展的诱因均为人口结构的变化。

(1)日本:人口老龄化使机器人登上工业生产舞台

1967 年,川崎重工业公司从世界第一家机器人企业美国 Unimation 公司中引入了机器人及其相关技术,并由此建立了生产车间,次年成功研制出第一台川崎工业机器人。随着日本经济年增长率的提高,日本的劳动力远无法满足经济快速发展的需求,工业机器人的出现有效解决了这一问题。

20世纪50年代后期-60年代日本婴儿潮逐渐褪去,1975年前后日本劳动力人数增长放缓,工业机器人开始萌芽发展。1985-2000 年日本工业机器人保有量长迅速,从 9 万台增长至 39万台,呈现出早期高速发展的态势;2000-2008 年期间,保有量基本保持平稳,在 35 万台水平左右;2008 年后,日本制造业逐渐向国外转移,下游需求减少致使日本国内工业机器人保有量开始逐渐下滑。

二战后日本经济高速增长,生产需求旺盛。二战结束以后,日本以钢铁和煤炭作为恢复经济的突破口,在生产和消费方面都以美国作为样板,故为此所需要的技术,也可不必自己从头开发,将先进技术引进来,通过模仿、消化与改良,就能迅速使之产业化、产品化,因此日本迎来经济高速增长。

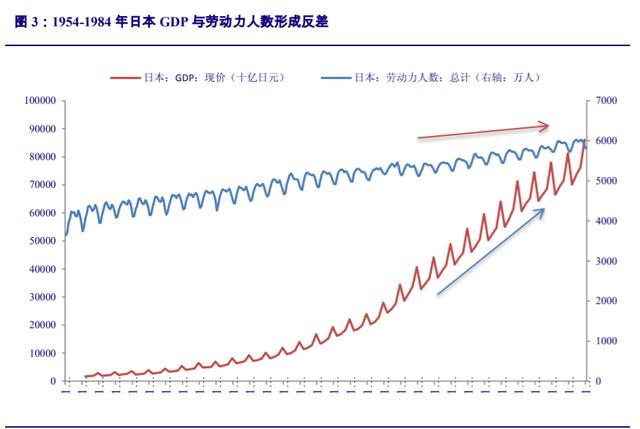

1960 年日本 GDP 仅为 443 亿美元,1980 年上升至 11054 亿美元,CAGR 高达 17.45%。这一期间工业增加值占 GDP 比重维持在 37%-43%的水平,对经济增长贡献较大,在经济高速增长的背景下,工业生产需求如此旺盛,对劳动力的需求随之不断扩大。

劳动人口占比下滑,与快速增长的 GDP 形成反差。1945 年战后,500 多万青壮年退役军人和移民返乡者掀起日本的婴儿潮,1945-1949 年人口出生率高达 33%以上,1950-1954 年略有下降,但仍维持在 20%以上的高位。总体来看,1945-1954 这十年间日本人口出生率平均在28%左右,13 岁及以下人口平均约为 2700 万,占总人口的 32%,这一批婴儿潮使日本 20 世纪 60-70 年代的劳动力人口数快速上升。20 世纪 50 年代后期-60 年代婴儿潮逐渐褪去,因此从 1975 年前后开始,日本劳动力人数增长开始放缓,劳动力人数占总人口的比重与之前相比有所下降。劳动力人数比重的下降与当时 GDP 的高增速形成强烈对比,劳动力的不足难以长期支撑日本当时向重工业倾斜的发展政策。

1969 年,日本人口总数为 10,317.2 万,15-64 岁人口数为 7,122.4 万,劳动力人口比重达69.03%,位居世界第一;1977 年人口总数为 11,386.3 万,15-64 岁人口数为 7,682.9 万,劳动力比重降至 67.47%,排名降至世界第五。1970 年日本 65 岁以上老年人口数量的比例已经超过 7%,按照联合国的新标准,65 岁老人占总人口的 7%则该地区视为进入老龄化社会,因此1970 年日本正式迈入老龄化社会。

1990 年之前,日本 65 岁及以上人口占总人口的比重缓慢上升,从 1960 年的 5.62%上升至 1990 年的 11.87%,该时间区间内拟合直线的斜率为 0.20。而从 1990 年开始,日本 15-64岁人口占比持续下滑,与此同时,65 岁及以上人口占比快速上升,拟合直线斜率变为 0.57,日本老龄化速度明显加快。

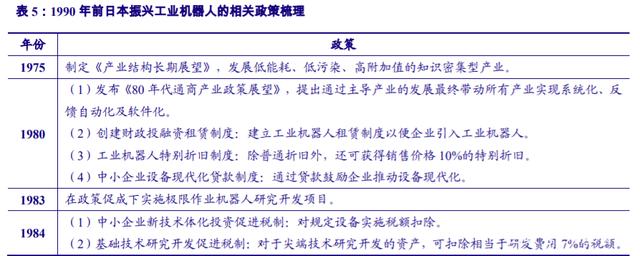

劳动力供不应求,加之政策扶植,助推工业机器人早期增长。在经济高速增长的背景下,对以年轻劳动力为主的劳动力的需求不断扩大,导致出现劳动力供给不足的趋势,人口结构的变化使企业用工情况雪上加霜。这时恰好第一台工业机器人“Unimate”刚诞生不久,虽然技术尚不成熟,但迫于劳动力短缺无法满足生产需求,再加上日本政府出台多条政策推动工业机器人的普及,日本企业纷纷开始使用工业机器人,工业机器人的数量逐渐快速增长。

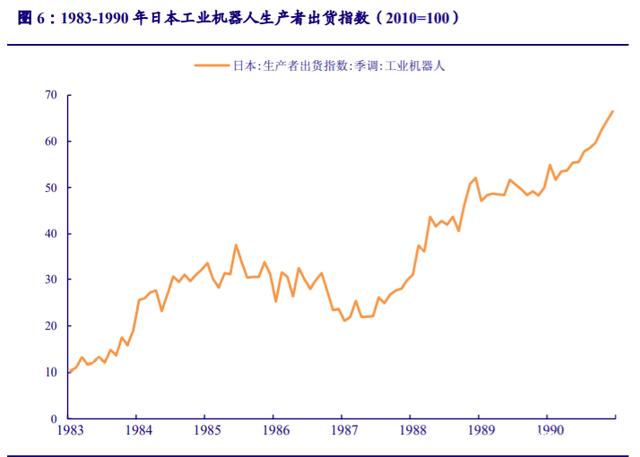

80 年代开始日本工业机器人保有量及出货指数快速上升。1980 年在日本被称为工业机器人的普及元年,产值较 1979 年增长 85%,达 784 亿日元(折合人民币约 8 亿元),产量达 19900台,形成了一个新兴产业。1983 年,日本工业机器人生产者出货指数为 10.20(2010=100),1990 年上升至 66.50,CAGR 为 30.71%。

同时,日本 1985 年工业机器人保有量为 93,000 套,约占世界工业机器人保有量的 70%,1990 年保有量为 274,210 套,10 年间增长了 194.85%,是当时世界上工业机器人产业最发达的国家。

人口结构变化致使劳动力供不应求,继而导致制造业用工用劳成本提高,持续驱动工业机器人数量稳步增长。大量劳务需求与短缺劳动人数形成的冲突导致劳动力成本快速上升,迫使企业加大工业机器人的使用比例,作为降低生产成本的解决方案。日本与德国作为全世界工业机器人产业较为发达的两个国家,其工业机器人第二阶段的发展均受益于劳动力成本上升。

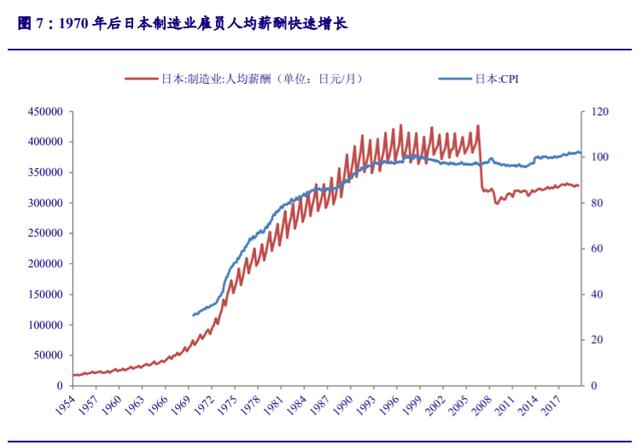

劳动力增长见顶,用劳供不应求导致制造业人均薪酬持续上升。20 世纪 80 年代至 90 年代,日本以煤炭、钢铁、电力为代表的工业部门继续发展,因此对制造业雇员一直有着较大需求。另一方面,随着工业机器人的技术及应用逐渐进步,日本在 2005 年之前工业机器人保有量持续处于高位。

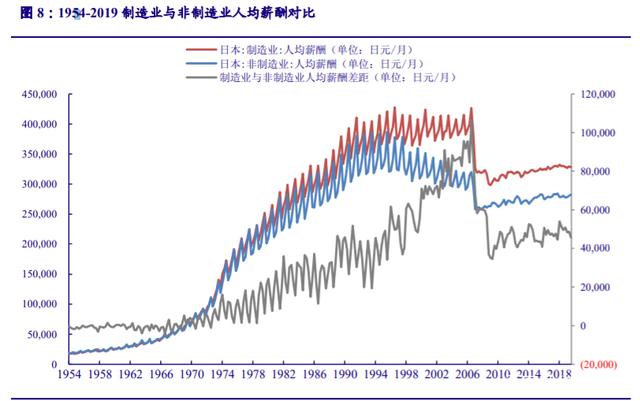

一方面劳动力供给乏力,另一方面用劳需求远远超出日本现有的劳动力总数,因此制造业雇员的人均薪酬增速明显快于雇员人数的增速。同时,由于当时日本经济的快速发展以及市场泡沫,员工薪酬水平与物价水平的同步快速上升。但同期制造业和非制造业薪酬差距在 1990年后明显快速拉大,我们认为制造业用劳供需冲突不失为导致用劳成本激增的主要原因。

制造业人均薪酬持续走高,明显高于非制造业人均薪酬。1990年制造业人均薪酬为360,459日元/月,非制造业人均薪酬为 321,402 日元/月,二者之差仅为 39,057 日元/月(1990 年汇率约为 100 日元兑 4 元人民币),制造业人均薪酬高出非制造业人均薪酬 12.15%。随后这一差距不断扩大,1995 年制造业与非制造业人均薪酬差距高达 42,674 日元/月,制造业人均薪酬高出非制造业人均薪酬 12.30%;2000 年制造业人均薪酬为 393,174 日元/月,非制造业人均薪酬为 327,039 日元/月,差距高达 66,135 日元/月,制造业人均薪酬高出非制造业人均薪酬 20.22%。

2007 年之后,较为成熟的工业机器人技术和使用机器人带来的较高性价比,使企业的用劳需求得以解决,期间叠加金融危机带来的影响,制造业雇员人均薪酬才逐渐下降至约 32 万日元/月,与非制造业雇员人均薪酬的差距也逐渐下降并维持在 5 万日元/月的水平。从 2006年之前薪酬变化的原因来看,1990 年之前薪酬的快速增长是就业人口占比下降造成的,这导致了制造业和非制造业几乎同步同幅的薪酬增长,而 1990 年之后制造业薪酬震荡上行,而非制造业薪酬增速明显放缓并逐渐下降,制造业与非制造业薪酬差距逐渐拉大,薪酬差异会使劳动力逐渐向高薪酬的制造业转移,与此同时也会促进工业机器人这类性价比较高的劳动力替代产品的发展。

用劳成本提高使工业化生产的需求愈发迫切,推动工业机器人实现跨越性发展。一方面,迫于劳动力成本提高对公司利润空间的挤压,日本企业纷纷选择继续扩大工业机器人的使用以降低成本。另一方面,从 1970 年到 2000 年,工业机器人从液压助力控制转变为电动助力控制,并逐渐加入视觉识别、力学控制等,各项研究成果不断进步,并成熟应用于工业机器人产品,因此日本工业机器人密度在此阶段实现了跨越性的发展。1985 年日本工业机器人密度为 103台/万名工人,此后十五年持续增长,1990 年、1995 年、2000 年分别为 282、362、385 台/万名工人。

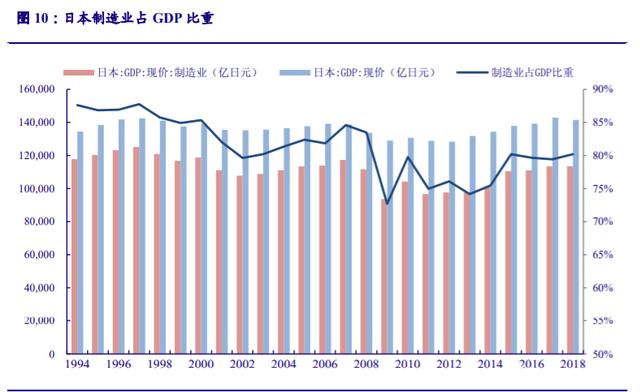

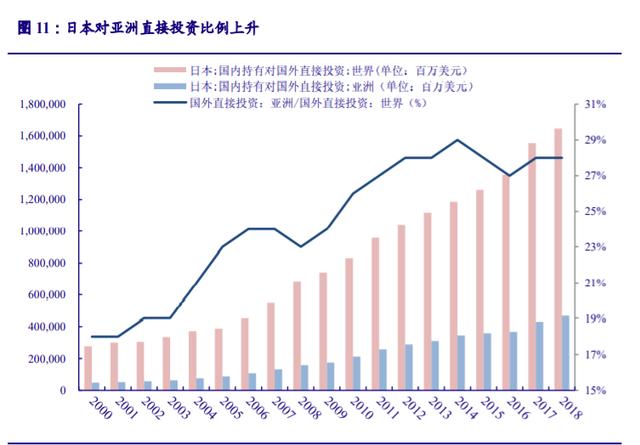

劳动密集型产业转移,日本工业机器人数量增长停滞。与大多数国家不同的是,日本出于地理环境及对经济的综合考量,20 世纪末 21 世纪初,日本逐渐将国内的劳动密集型产业转移至中国以及其他劳动力成本低的东南亚国家,在此期间日本国内制造业占 GDP 的比重也有所下降,加之 2008 年遭遇金融危机导致制造业人均薪酬大幅跳水,日本本国由用工荒带来的工业机器人数量增长基本见顶,日本工业机器人密度在 2005 年达到顶峰(409 台/万名工人),近十年用劳供需出于较为平衡的状态,工业机器人密度稳定在 330 台/万名工人左右。

(2)德国:工业制造强国与高用劳成本的冲突

与日本相似,人口结构变化和劳动力成本相对处于较高水平驱动德国工业机器人蓬勃发展。德国制造业之所以称霸全球,其背后是德国拥有极高的机器人自动化应用水平,早在上世纪80 年代,德国就开始了“机器换人”的过程。德国工业机器人的保有量始终呈现逐年稳步上涨的趋势。

德国工业机器人从 1980 年代起步发展,1985-2000 年德国工业机器人保有量增长迅速,从 8800 套增长至 91184 套,CAGR达 16.87%;2000 年以后人口结构变化加速,叠加用劳成本的增加,德国工业机器人持续平稳增长,2015 年保有量增至 18.3 万套,CAGR 为 4.75%。

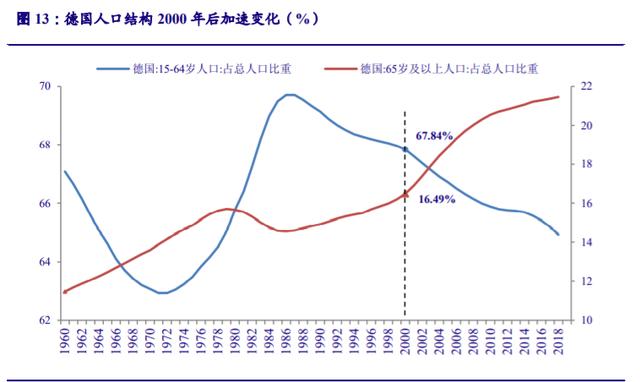

2000 年前后德国人口结构变化加速,催生工业机器人的发展。从 2000 年开始,德国老龄化速度明显加快,65 岁及以上人口占比增速提高的同时劳动力人口占比迅速下滑,人口结构的改变作为一个诱因催生工业机器人的发展。

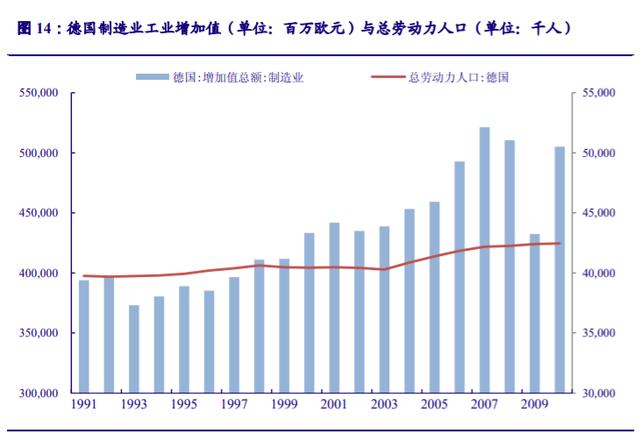

德国制造业产业扩张,对劳动力需求相应扩大。20 世纪 90 年代,德国政府和企业都非常重视通过技术的进步来推动产业结构的调整。1995 年,德国出台《制造技术 2000 年框架方案》,把“利用信息和通信技术,促进制造业的现代化”作为该计划的主要目标,成功实现产业扩张。2000 年德国制造业增加值为 4,333 亿欧元,2010 年德国制造业增加值为 5,051 亿欧元,十年间增长 17%,对劳动力的需求也相应增加;而 2000 年德国劳动力人口为 4044 万,2010 年劳动力人口为 4247 万,十年间仅增长 5.0%,制造业增加值的高增速与劳动力人口的缓慢增长形成强烈对比。

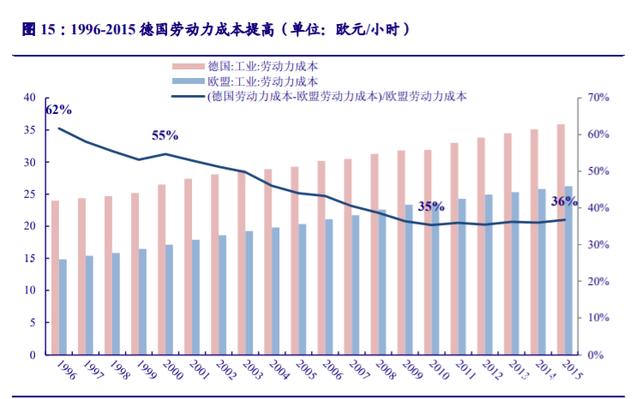

德国劳动力市场供不应求,推动劳动力成本上升。劳动力紧缺紧随人口结构改变而来,并直观的表现在制造业雇员的薪酬水平上。1996 年德国工业劳动力成本为 24 欧元/小时,欧盟工业劳动力成本为 14.8 欧元/小时,德国工业劳动力成本高出欧盟工业劳动力成本 62%,高昂的劳动力成本迫使德国企业转向用工业机器人替代劳动力。

随着工业机器人逐渐普及,德国劳动力成本虽然仍在上升,但与欧盟劳动力成本的差距逐渐缩小,2000 年德国劳动力成本高出欧盟平均水平 55%,至 2010 年该差距降低至 35%,并随后逐渐平稳在这一比例,工业机器人的渗透一定程度上为减缓了劳动力成本的快速上升。

德国劳动力成本提高,驱动工业机器人保有量增加。汽车、机械制造、化工医药、电子电器等劳动密集型产业是德国传统四大支柱产业,德国牢牢占据全球产业链中的高端地位。20世纪 90 年代德国不断走高的用劳成本挤占了企业的利润空间,一方面为了降低生产成本,另一方面为了树立“德国制造”金字招牌,德国企业继续扩大工业机器人在以上行业中的应用。2000 年德国工业机器人保有量为 91,184 套,2010 年达到 148,256 套,CAGR 达 5.0%;2010年全球工业机器人保有量为 1,059,162 套,德国占比达 14%。人口结构发生较大变化,雇员薪酬增加,用劳成本提高都是德国持续推动工业机器人替换劳动力,使工业机器人实现跨越性大发展的驱动力,现如今这些因素也仍驱动着德国工业机器人的发展。

(3)韩国:高老龄化&低生育率社会推动机器人产业发展

回顾韩国工业机器人的发展史,可以发现 1990 年前后是其机器人产业发展的关键时点,大量工业生产与用工用劳需求产生矛盾。与日本相似,20 世纪 90 年代韩国工业机器人从无到有,也是经济快速增长与人口结构变化之间的冲突提供了契机。

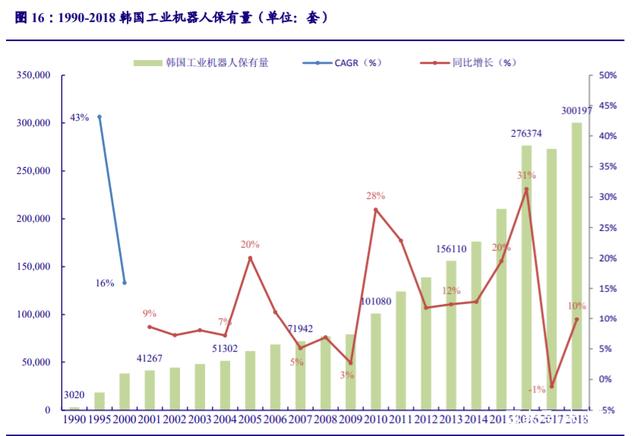

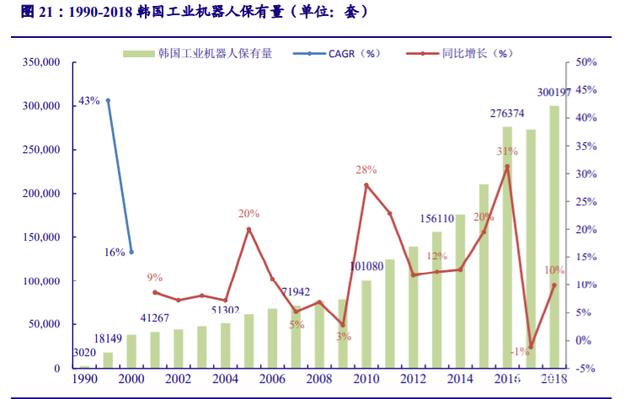

1990 年,韩国工业机器人开始起步发展,随后保有量持续快速增长。1990-2000 年在 GDP快速增长和人口老龄化矛盾的影响下,工业机器人保有量从 3020 套增长至 37988 套,CAGR高达 28.81%,至 2018 年韩国工业机器人保有量达到 30 万台。受益于韩国汽车&3C 产业发展,工业机器人需求量高企,2010 年以后韩国工业机器人保有量增速仍保持较高水平。

调整外向型经济发展战略,韩国 GDP 迅速提升。20 世纪 60 年代初,韩国积极推行外向型经济发展战略,大力促进加工工业,增加出口创汇,迅速摆脱了贫困落后的局面,加快了工业化和现代化。20 世纪 90 年代后,为了将其原先的政府主导型的外向型经济转变为市场主导型的外向型经济,优化产业结构,韩国对外向型经济发展战略进行新一轮调整,利用发达国家产业向外转移的机遇,结合本国国情,大力引进先进技术,实现产业结构由资本密集型向技术、知识密集型升级,经济迎来快速增长。

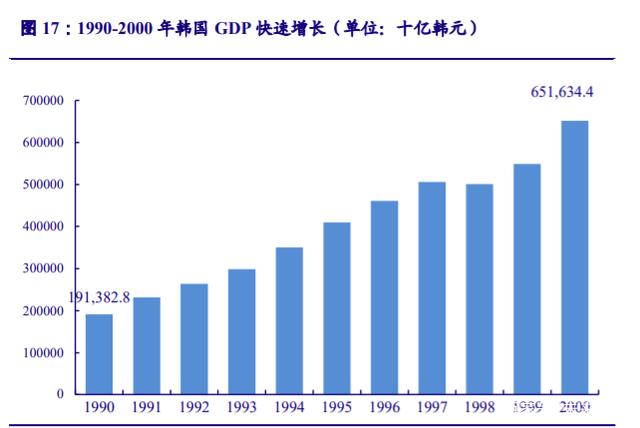

1990 年,韩国 GDP 总量为 191.38 万亿韩元,人均 GDP 为 6516 美元,中国为 317 美元,韩国人均 GDP 约为中国的 21 倍。2000 年韩国 GDP 总量增长到 651.63 万亿韩元,复合增长率高达 13%。

70 年代,韩国实行了两个五年计划,目标直指造船,汽车生产,钢铁,化工等重工业,重工业的发展为韩国经济发展的带来了前所未有速度。随后,韩国主要依靠出口来推动其经济增长,电子,船舶,汽车和钢铁等制成品是其最重要的出口产品,1986 年现代汽车作出了一个重要决定,进军美国汽车市场。汽车产业的蓬勃发展为工业机器人的增长提供了一个良好的契机。

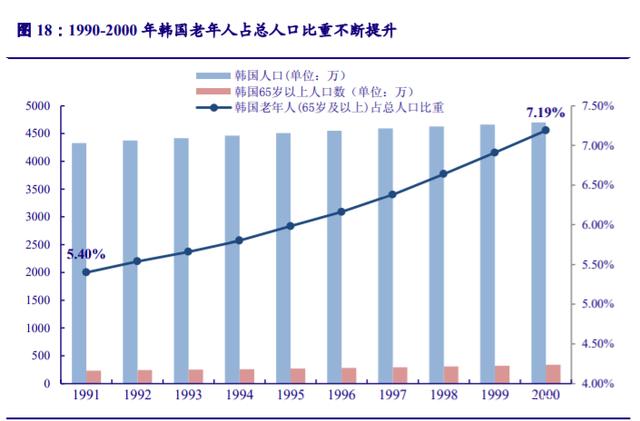

韩国人口结构变化,老龄化问题日益严重。20 世纪 90 年代,韩国生育率持续走低,总人口增长缓慢,而 65 岁以上人口数不断增加导致老年人占总人口比重迅速提升。1990 年,韩国总人口为 4287 万,65 岁以上人口数为 224 万,老年人占总人口比重为 5.23%,2000 年,韩国总人口为 4701 万,65 岁以上人口数为 338 万,老年人占总人口比重为 7.19%,意味着韩国正式进入了“老龄化社会”。人口结构变化导致老龄化问题日益严重,和日本一样,韩国也出现了用工荒的难题。

韩国人口老龄化速度很快,2000 年已进入老龄化社会。将 65 岁以上老年人口占总人口的比重从 7%上升到 14%所用的时间进行比较,日本用了 24 年,英国用了 47 年,法国用了 115年,而韩国仅用了 18 年。韩国老龄化速度很快,主要原因在于 60 年代初期韩国开始推行人口增长抑制政策,出生率从 1955-1960 年的 45.7%下降至 1985 年的 16.2%,加之死亡率的快速下降,因此人口老龄化趋势明显。老龄化的程度还可以用老少比和人口年龄中位数描述(金度完,郑真真,2007)。老少比是老年人口与少儿人口数之比,又称为老龄化指数,该指标越大,表明人口年龄结构越偏向老龄化。人口年龄中位数也是衡量老龄化的标准之一,一般以年龄中位数 30 岁作为年龄结构老龄化的界限,高于 30 岁就认为是老年型人口。以此为标准,韩国2000 年已进入老龄化社会。

为适应人口结构变化,解决用工荒难题,韩国工业机器人产业应运而生,HYUNDAI、Robostar、DongbuRobot 等知名机器人企业相继成立。

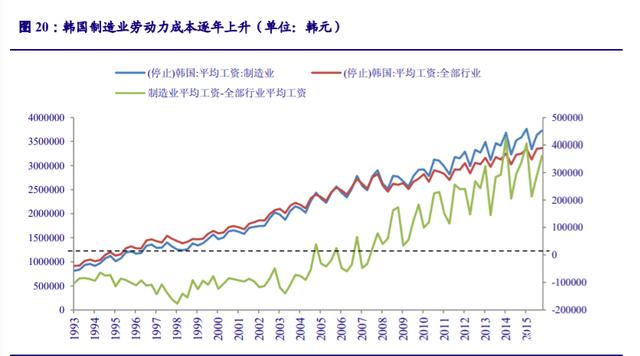

工业蓬勃发展期间用劳持续紧缺,韩国劳动力成本逐年上升。韩国工业机器人早期的发展并未完全解决劳动力供需失衡的问题,韩国用劳持续紧缺,导致 2008-2018 年制造业劳动力成本一路走高。从 2008 年开始,制造业平均工资均高于行业平均工资,并且二者差额逐渐增大,2008 年制造业工资比行业平均高出 17.4 万韩元/季度,2015 年高出 36.1 万韩元/季度,CAGR高达 11.0%。制造业薪酬的相对上涨会促进工业机器人这类性价比较高的劳动力替代产品的发展。

用劳成本高涨且下游需求旺盛,韩国工业机器人密度持续稳步提高。1990 年韩国工业机器人保有量为 3020 套,此后十年产业持续快速增长,2000 年保有量达到 37988 套,CAGR 高达 28.8%,工业机器人保有量快速增长, 产业持续蓬勃发展。

通过回顾日本、德国以及韩国工业机器人的早期发展情况,可以看出当经济持续快速增长时,人口结构改变通常是催生制造业自动化改造、机器换人的主要诱因。劳动力人口持续占比下滑导致用劳供不应求的现象更加显著,进一步推升制造业用工用劳成本,促使工业机器人作为劳动力替代方案快速增长。

二、工业机器人次生驱动力:高密度机器人应用产业兴盛

工业机器人的需求,始于人口结构改变和劳动成本上涨,盛于产业特性的突出需求。人口结构改变是自然发展的结果,用劳成本高涨随之而来,自然地驱动着工业机器人作为低成本方案替代人工劳动力。观察日、德在劳动力成本等突出矛盾基本解决后,当地的工业机器人的保有量增速或保有密度提升大多会趋于平缓,但韩国的工业机器人密度增加丝毫没有减缓的趋势,始终保持直线上升趋势,经过分析我们认为工业机器人下游应用产业的蓬勃发展是导致工业机器人突出需求的次生驱动力。

(1)韩国部署机器人密度最高,远超全球平均水平

早期人口结构变化和用劳成本增加等自然驱动因素一般情况下会促使“人”到“机器人”的自然过渡,而在劳动力等突出问题基本解决后,2010 年韩国工业机器人保有量增速却从 2.7%激增到 28%,这一阶段韩国对机器人的突出需求主要源于国家的产业特性,即韩国发达的汽车和 3C 产业。

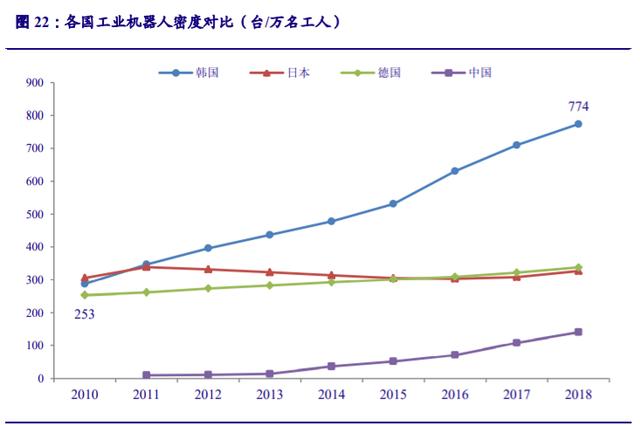

韩国部署机器人密度最高,远超全球平均水平。在全球范围内,目前韩国是制造业中部署机器人密度最高的国家,韩国的机器人密度(774 台/万名工人)比全球平均水平(99 台/万名工人)高出约 7 倍,比制造业发达的德国(338 台/万名工人)仍高出 1.3 倍,比工业机器人发展较早的日本(327 台/万名工人)仍高出 1.4 倍。韩国工业机器人高密度的原因,与其下游应用行业的属性密不可分。

(2)工业机器人下游应用:汽车行业占比最大,3C 行业增长最快

原本工业机器人的诞生是为了缓解年轻劳动力的不足,并从事一些重复性较高强度的体力劳动,近年来,随着新兴市场装机总量不断上升,工业机器人的应用领域逐步拓宽,应用较多的行业主要包括汽车、电子电器、金属制品、化工、食品制造等行业。2017 年全球范围内工业机器人在上述行业中的应用占比分别为 32.96%、31.81%、11.68%、4.46%、2.54%。回顾过去十几年,工业机器人电子电器行业的应用增长最快,2002 年工业机器人在该领域中的应用占比仅 1.06%,2017 年已增长至 31.81%。

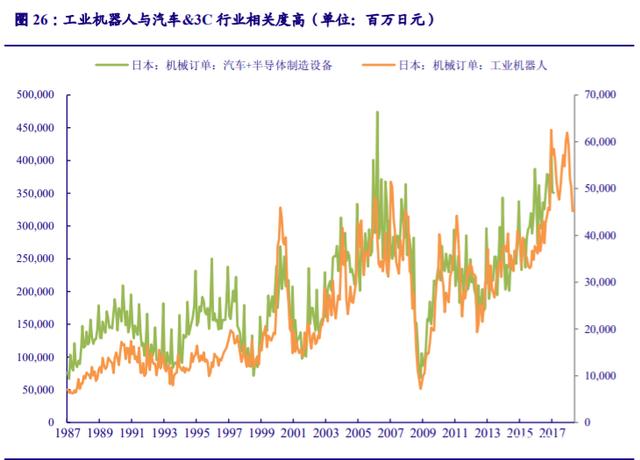

工业机器人下游需求集中在汽车&3C,两行业订单与工业机器人订单相关度高。叠加日本汽车和半导体制造的数据与日本工业机器人订单进行对比,发现这两组数据走势较为一致,相关系数接近 0.8,也侧面印证工业机器人市场的主要下游集中在汽车和 3C 电子行业。虽然各国工业机器人下游应用分布不尽相同,但汽车和电子行业的订单量一定程度上可以作为工业机器人的先行指标。

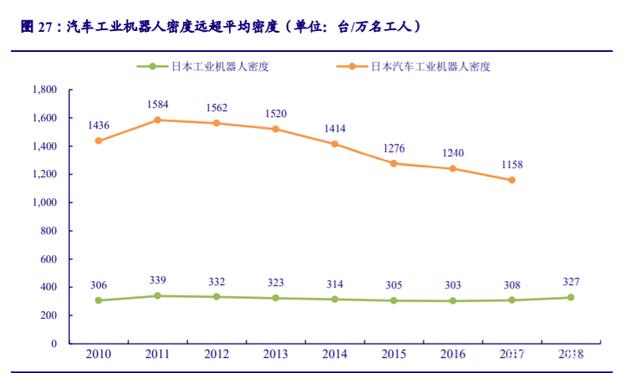

从日本数据来看,汽车工业机器人密度远超工业机器人平均密度。现代化汽车生产线的技术水平和自动化程度都在不断提升中,越来越多的机器人应用不断被开发出来代替传统人力,因此汽车各生产环节中大量使用工业机器人,汽车行业是工业机器人自动化率最高的领域。日本汽车工业机器人密度长期远超工业机器人平均密度,2017 年日本工业机器人密度为 308 台/万名工人,而汽车工业机器人密度为 1158 台/万名工人。

(3)韩国汽车和 3C 产业突出需求带来高工业机器人密度

汽车&3C 产业作为韩国的支柱性产业,催生了庞大的工业机器人需求。韩国汽车产业起步于 20 世纪 50 年代中后期,1962-1990 年,韩国政府通过设置各种关税和非关税壁垒限制国外汽车进口、积极吸引国外先进汽车零部件企业来韩国建厂、开发科技含量高的新车型等政策推动汽车行业发展。韩国 3C 产业发展初期采取学习仿制、设计创新等渐进步骤,培养出数家具有国际竞争力的大型企业。后期韩国 3C 产业加大研发和技术创新力度,1992 年韩国电子工业投入研发金额达 15.57 亿美元,占营业额比例高达 4.44%,逐步取得世界知名度,出口与日俱增,形成汽车&3C 行业突出的局面。2005 年至 2015 年汽车产量连续 11 年排行全球第 5,打造出现代、起亚、雷诺三星等知名韩系车企。3C 产业也是韩国支柱性产业之一,2018 年韩国电子产业生产额为 1711.01 亿美元,排名全球第三,位于中国和美国之后,超过日本。汽车&3C 行业产值对 GDP 的贡献率为 20.81%,中国、日本、美国分别为 14.10%、13.30%、3.41%,相比其他国家,韩国汽车和 3C 行业的重要性更突出。

工业机器人下游需求主要集中在汽车&3C 等劳动力密集型产业,因此汽车和 3C 产业作为韩国两大支柱性企业,有力地助推了韩国工业机器人第三阶段的发展。2010 年韩国工业机器人密度为 287 台/万名工人,2018 年快速提高至 774 台/万名工人,CAGR 高达 13.20%,成为世界上工业机器人密度最高的国家。

通过对日本、德国及韩国工业机器人发展历程的分析,可以看出人口结构的变化和劳动力成本的激增往往是各个国家工业机器人早期发展的自然驱动力。而当劳动力的突出矛盾基本解决后,一国的工业机器人保有量增长率一般会趋于平缓,此时各个国家的产业特征(如是否具备发达的下游应用产业)就成为不同国家工业机器人需求的分化点,也构成了工业机器人增长的次生驱动力。

三、中国工业机器人:高密度机器人应用产业蓬勃发展催生巨大市场空间

回顾其他国家工业机器人的发展历程后,再看中国,中国工业机器人起步较晚,目前仍处于由人口结构改变、用劳成本增加等自然驱动力推动发展的过程中。在工业快速发展的同时,中国也面临着人口结构的变化,近年老年人口比重持续上升,制造业劳动力成本相对逐渐提高。

(1)工业快速发展,我国也面临着老龄化及用劳成本高企的问题

中国工业机器人保有量在 2001-2018 年高速增长,2001 年保有量为 1630 套,到 2018 年已提高到 649,000 套。其间,2001-2010 年中国工业机器人处于起步阶段,保有量基数较小但增长迅猛,CAGR 高达 47.01%;2010-2018 年同比增速在 35%附近震荡,CAGR 达 37.00%。

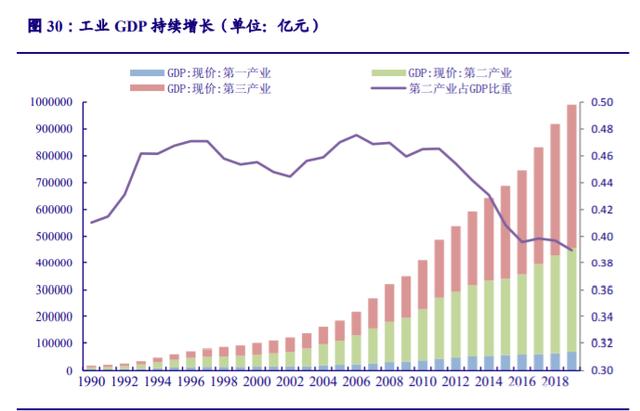

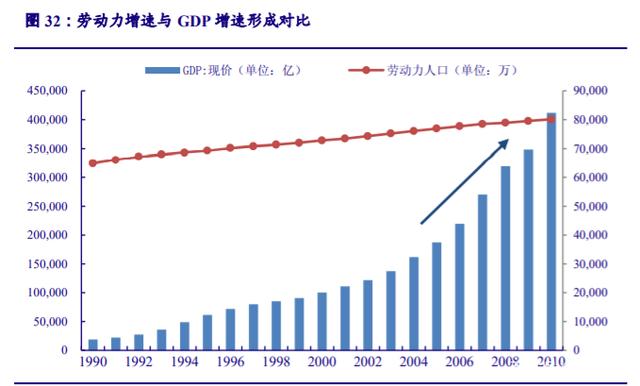

20 世纪 90 年代以后,中国的开放力度由沿海城市增加到内地,同时逐步建立起社会主义经济体制,中国经济开始腾飞,工业生产需求旺盛。进入 21 世纪后,受益于中国全面加入世贸组织,对外贸易快速发展,我国经济迎来高速增长。2000-2010 年中国 GDP 总量由 100,280.2亿增加到412,119亿元,CAGR高达15.18%。在这十年间,工业占GDP比重一直维持在46%-48%左右,对经济增长贡献突出。2000 年工业 GDP 为 45,663.7 亿,2010 年增加至 191,626.5 亿元,虽然在 GDP 中占比有所下滑,但绝对值仍持续稳定提升,工业生产需求持续旺盛。

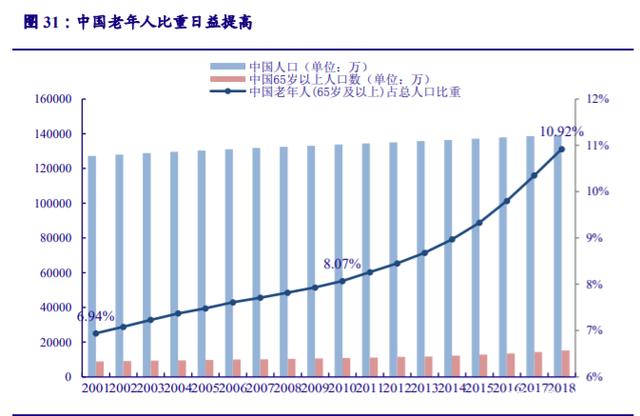

同样在工业快速发展的同时,中国也面临着人口结构的变化,近年老年人口比重持续上升。2000-2010 年人口老龄化已经成为中国人口的主要发展趋势,2001 年中国总人口数 12.72亿,65 岁以上人口数 0.88 亿,老年人占比 6.94%,2010 年中国总人口数 13.38 亿,65 岁以上人口数 1.08 亿,老年人占比 8.07%,按照 65 岁及以上老年人口超过 7%为可称为老年型人口的国际标准,中国已经步入老年型社会,老龄化问题逐步凸显。

劳动力增长缓慢,与经济高速增长形成对比。1983 年以后,中国开始实行计划生育政策,新出生的人口减少,因此劳动力人口在进入 21 世纪后增速开始放缓,1990 年劳动力人口为 6.49亿,2000 年为 7.28 亿,1990-2000 年 CAGR 为 1.16%,2010 年劳动力人口为 8.02 亿,2000-2010年劳动力人口 CAGR 为 0.97%。但 2000-2010 年,中国经济处于高速增长状态,GDP 总量由100,280.2 亿增加到 412,119 亿元,CAGR 高达 15.18%,劳动力人口的缓慢增长与 GDP 的高增速对比明显。

人口结构变化导致用劳紧缺,中国工业机器人迎来初次发展。中国工业机器人在经历 1972年-1985 年的萌芽期和 1985 年-2000 年漫长的技术研发期后,由于劳动力供不应求,终于走上产业化的道路,开始了萌芽期的高速发展。2001 年中国工业机器人保有量仅有 1630 套,到 2010年猛增至 52290 套,CAGR 高达 47.01%。

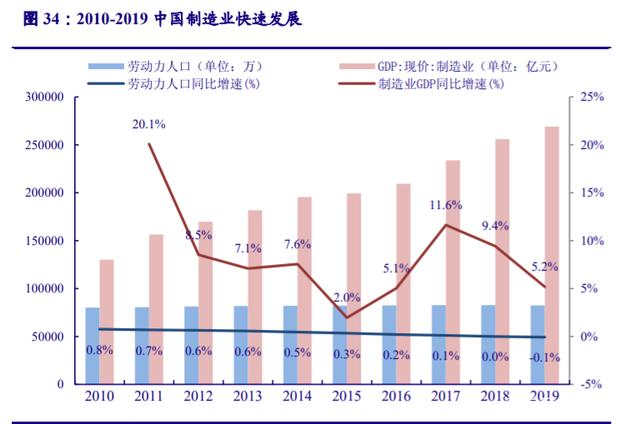

制造业快速发展,劳动力持续供不应求。2010 年党的十七届五中全会明确了“十二五”时期国家发展的主题和战略任务,要加快发展现代产业体系,改造提升制造业,中国制造业因此逐渐从劳动密集型向技术密集型转变,提高了产业核心竞争力。2010-2019 我国制造业迎来快速增长,2010 年制造业 GDP 为 13 万亿元,2019 年提高到 27 万亿元,CAGR8.40%。制造业的快速发展对劳动力提出更高的需求,但这一时期中国老龄化问题日益严重,老年人占总人口的比例由 2010 年的 8.07%上升至 10.92%,劳动力人口 CAGR 由 2000-2010 年的 0.97%下降至 0.33%,劳动力供不应求。

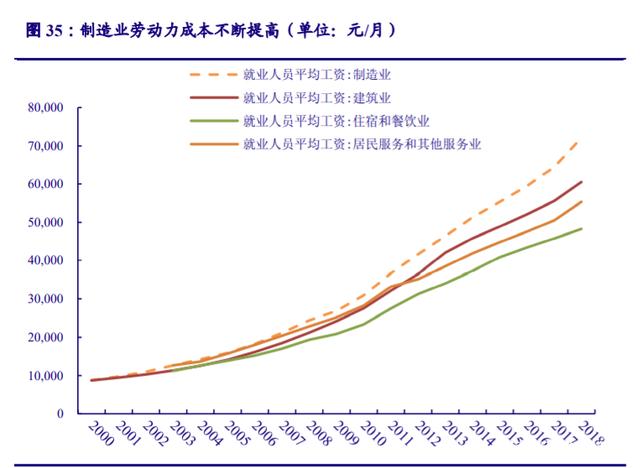

用劳持续紧缺,制造业劳动力成本逐渐提高。2010-2018 年劳动力供不应求推动各行业工资提高,但制造业增长速度明显高于其他行业。2010 年,我国制造业、居民服务和其他服务业、建筑业、住宿和餐饮业的就业人员平均工资分别为 30,916、28,206、27,529、23,382 元/年,制造业平均工资分别高出居民服务和其他服务业、建筑业、住宿和餐饮业 9.60%、12.3%、32.22%。2018 年,我国制造业、建筑业、居民服务和其他服务业、住宿和餐饮业的就业人员平均工资分别为 72,088、60,501、55,343、48,260 元/年,制造业平均工资分别高出建筑业、居民服务和其他服务业、住宿和餐饮业 19.15%、30.26%、49.37%。

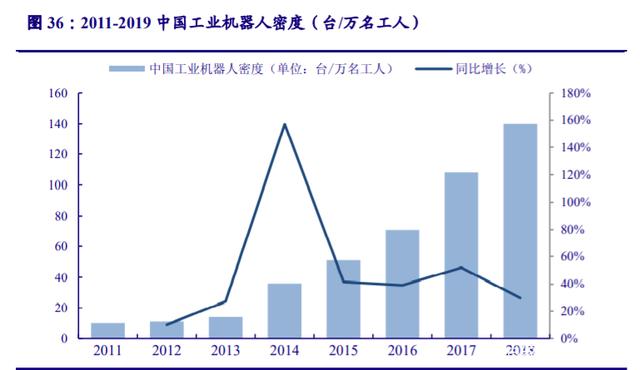

劳动力成本大幅度提高,驱动中国工业机器人密度上升。工业机器人的发展与制造业息息相关,由于制造业用劳成本不断提高,越来越多的企业把工业机器人作为劳动力的替代品,工业机器人迎来了第二阶段的爆发式增长。2011 年我国工业机器人密度为 10 台/万名工人,2018 年已提高至 140 台/万名工人,CAGR33.35%。

(2)我国汽车和 3C 产业的发展潜力仍大,工业机器人的增量需求空间可期

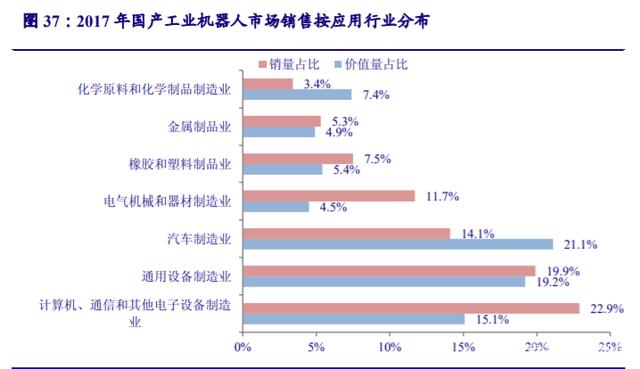

虽然 2018 年我国工业机器人的部署密度(140 台/万名工人)已超过世界平均水平(99 台/万名工人),但与日韩德等先进制造国家的部署密度仍存在较大差距。从国产工业机器人销售情况看,大部分机器人都应用于汽车制造,计算机、通信电子设备制造,与其他各国情况较为一致。

我国的工业机器人下游应用行业仍未进入转型升级的阶段,汽车、3C 等现阶段工业机器人应用较多的行业还未迈入国际第一梯队的行列,因此工业机器人增长驱动力仍为从人口自然驱动转向产业升级驱动,未来保有量和密度都仍有大幅增长空间。

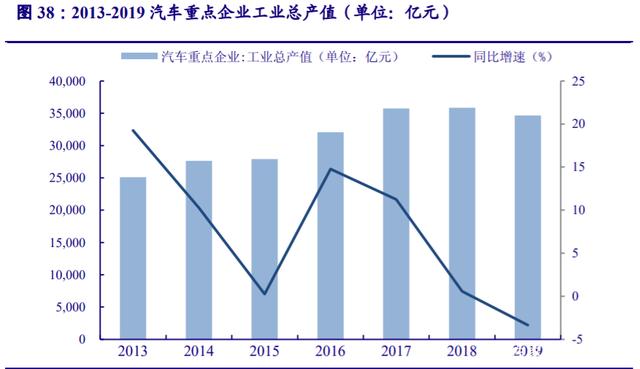

消费刺激、产业升级,汽车行业总产值仍有望持续增长。过去十年,随着我国经济的高速增长,居民消费能力稳步提升,汽车工业快速发展。2013 年汽车重点企业的工业总产值为2.5 万亿,2019 年增加到 3.5 万亿,CAGR5.8%,汽车销量也节节攀升,从 2010 年的 1,806 万辆至 2018 年的 2,808 万辆。虽然近一两年汽车行业增速放缓,但从长期来看,汽车配置的提高,零部件国产化比例的提高,电动化、智能化、互联化等新技术的快速发展,以及国内汽车产业的扩大开放都将有助于汽车产业的升级,我国汽车市场仍有较大发展空间,因此对工业机器人的部署数量有望增加。

快速、重复及高精度的 3C 产业对工业机器人仍存大量需求。近年来中国科技水平的提高带动 3C 制造企业新技术、新工艺、新设备的发展,形成产品竞争力,中国 3C 行业由此实现快速发展。2010 年中国电子信息产业制造业的主营业务收入为 6.4 万亿元,2017 年约 13 万亿元,翻了近两倍。目前以智能手机、平板电脑、传统 PC 等为代表的传统 3C 行业已经逐步走进存量争夺的红海市场,传统 3C 产品未来的发展将以创新、优化、国产化为导向,尤其在硬件领域的技术争夺和竞争将愈加激烈,硬件生产设备的需求也将逐渐增加,因为我们认为快速、重复及高精度的 3C 产业对工业机器人仍存大量需求。

受益于自动化技术水品提升和人口结构改变,中国工业机器人迎来初步发展,工业机器人保有量从 1630 套提高至 52290 套。2010 年至今,由于人口结构变化导致劳动力成本持续提高,我国工业机器人继续保持快速增长的势头,2011 年我国工业机器人密度为 10 台/万名工人,2018 年已提高至 140 台/万名工人,CAGR 高达 33.35%。目前汽车&3C 是工业机器人的主要应用领域,我国汽车&3C 行业产值 2018 年对 GDP 的贡献率为 14.07%,我们认为中国工业机器人未来的增量空间一部分将受益于汽车及 3C 产业升级空间。

5 月 23 日习近平面向参加政协会议的经济界委员强调,要加快构建完整的内需体系,大力推进智能制造、生命健康、新材料等战略新兴产业,着力打通生产、分配、流通、消费各个环节,同时,对于发展格局首次提出了“以国内大循环为主体”。此外,随着《中国制造 2025》的落实,我国打造制造强国的战略也在逐步推进。未来,重点发展高精尖制造业、把握核心关键技术命脉已然成为大势所趋,汽车和 3C 产业作为高端制造业的主攻领域,核心产品的本土化毋庸置疑。中国在汽车&3C 领域存在庞大的需求市场,产业升级将会逐步开展。我国汽车产业自主品牌向知名一流迈进,3C 电子产业跟随 5G 发展的领先步伐,都有望成为我国工业机器人向第三阶段发展的驱动力,保有量和部署密度都有望得到跨越式发展。

总结来看,一国工业机器人早期出现爆发式增长的主要驱动力一般为人口结构改变以及用劳成本的激增,日本、德国和韩国的相关数据都印证了这一点。之后随着劳动力这一突出矛盾的基本解决,各个国家的产业特征(如是否具备发达的下游应用产业)就成为不同国家工业机器人需求的分化点,与日本和德国等很多其他先进国家或地区的工业机器人保有量趋于平缓不同,由于汽车&3C 产业是韩国的支柱性产业,因此在产业需求的带动下韩国工业机器人在此期间呈现快速增长态势。与此同时反观中国,我国工业机器人起步较晚,目前仍处于人口结构改变和用劳成本增加等自然驱动力推动发展的过程中。我国汽车和 3C 产业的升级和发展潜力巨大,对工业机器人的增量需求空间可期。长期来看,我国工业机器人也有望在未来下游产业升级的驱动下迎来更大的发展空间。

四、投资建议

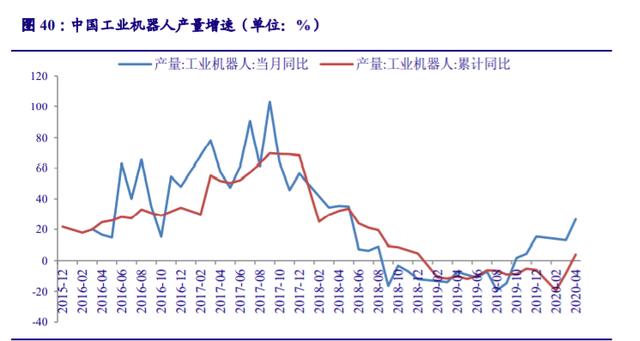

中国工业机器人产量增速数据从 2019 年底由负转正,结束了长达一年多的负增长。由于下游需求逐步回暖,制造业整体环境有所改善,工业机器人产量增速呈 V 型走势,我们认为工业机器人行业复苏趋势有望持续,2020 年产量有望企稳回升。

在行业景气度复苏时,我们认为具备核心技术、不断拓展下游市场应用的公司有望脱颖而出,公司配置方面,我们推荐埃斯顿和机器人,关注拓斯达。

埃斯顿:作为具有“核心部件+本体+机器人集成应用”全产业链竞争优势的参与者,公司有望受益于工业机器人及智能制造产业未来的巨大发展潜力。公司具备运动控制核心技术,通过外延并购 Cloos、英国 TRIO、美国 BARRETT 和德国 M.A.i,已实现除减速器外的其他零部件全部自主生产。公司下游应用除汽车、3C 等领域外,正逐步向纺织、印刷、包装、木工等领域拓展。今年受突发受疫情影响,企业自动化改造积极性不断提升,公司工业机器人及成套装备有望为全年业绩提供支撑。我们认为,公司市占率将在行业景气度下行时得到提升,并有望成为中国工业机器人的龙头企业。

机器人:公司背靠中科院自动化研究所,是机器人产品线最全厂商之一,也是国内机器人产业的领导企业。公司机器人产品线丰富,涵盖工业机器人、洁净(真空)机器人、特种机器人等五大系。公司的 AGV 机器人始终走在全球行业前沿,其系列产品在北京大兴国际机场、地铁、隧道、管廊等多应用场景投入使用,随着人工成本的增加和疫情的影响,物流仓储自动化未来仍有较大市场空间,有望为公司业绩提供支撑。另外,公司作为国内唯一的洁净机器人供应商,其系列产品已持续供货,随着公司业务向半导体领域持续扩张,未来有望成为新的业务增长点。