随着年报与一季报的披露,“产业链上下游天生是冤家“这一状况在光伏领域展现的淋漓尽致。

上游硅料价格大涨,致使硅料龙头通威股份(600438.SH)和大全能源(688303.SH)业绩连续大增;处于高景气周期的几大组件厂商隆基股份(601012.SH)和晶科能源(688223.SH),受制于成本端压力表现令人失望,仅天合光能(688599.SH)表现尚可。上下游业绩冰火两重天。

但是,改变将在今年发生。随着硅料价格逐渐趋于稳定,上游“躺着赚钱“的日子一去不复返。产业链供需平衡后,谁会收益?光伏龙头企业的财报里又透露出哪些问题?

供需拐点来临

由于各龙头光伏企业多数已实现光伏一体化,因此本文主要以产业链价格矛盾最为突出的上游硅料端和下游组件端企业为切入点。

硅料龙头通威股份2021年营收634.9亿元,同比增长43.64%;归母净利润82.08亿元,同比增长128%;同期,大全能源营收108.32亿元,同比增长132%;归母净利润57.24亿元,同比增长449%。

值得一提的是,两家公司在第四季度业绩环比下滑后,今年第一季度重新快速反弹。通威股份2021年第四季度单季度营收167.91亿元,同比增长34%,环比下滑33%;净利润22.63亿元,同比增长722%,环比下滑46%。今年第一季度通威股份营收246.85亿元,同比增长389%,环比大增222%;归母净利润51.94亿元,同比增长641%,环比增长245%。大全能源去年第四季度和今年第一季度分别营收25.27亿元、81.29亿元,同比分别增长51.52%、389%,环比为下滑33.37%和增长222%;净利润方面,两季度分别为12.51亿元和43.12亿元,同比增长129%和641%,环比为下滑46%和增长245%。

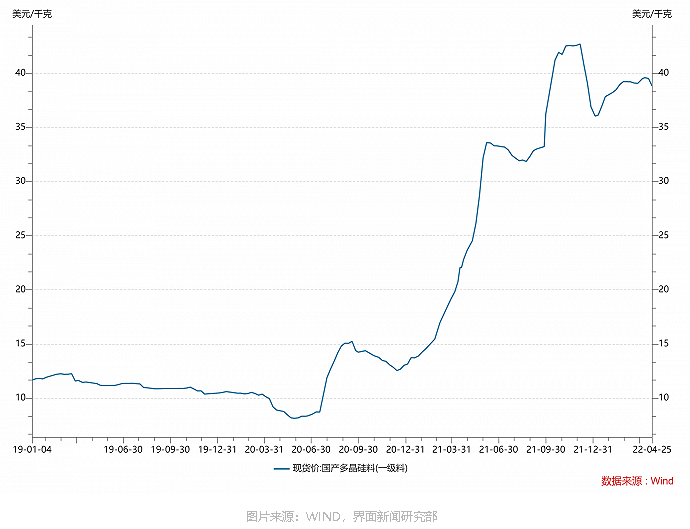

硅料价格快速上涨给硅料龙头企业带来了丰厚利润。2020年5月底以来,多晶硅料(一级料)价格已由此前的8.13美元/千克一路上涨,涨幅一度超过4倍。截至4月25日多晶硅料(一级料)价格为38.82美元/千克,今年来仅上涨5.2%,相较2021年初则上涨195%,涨幅出现收窄迹象。需要指出的是,由于硅料产能扩张时间在整个光伏产业中最长,一般为12个月至18月,而从开工至满产一般需要半年左右,因此硅料价格上涨周期较长。

硅料产能将于今年开始逐步释放。根据不完全统计,仅今年上半年,通威股份和大全新能源两家硅料企业将有共计13.5万吨(名义产能)满产释放。全年包括亚洲硅业等其他头部硅料企业产能也将陆续释放,至年底硅料名义总产能预计将超100万吨。即使考虑到爬坡期,今年实际新增产能也将达到24万吨,对应组件产能为290GW。

随着产能陆续释放,硅料企业盈利高点已过,价格拐点来临。大全能源副董事长张龙根曾在3月份表示,今年硅料行业实际的供应量根据公司测算应该对应在组件端270GW至280GW的水平。天合光能管理层则预计,全市场组件需求端为230GW至250GW左右。此外,隆基股份管理层预计今年全球组件出货量在260GW至270GW(包含容配比)。由此来看,今年硅料供给将大于需求端,价格回落或不可避免。

PV InfoLink也预计今年硅料价格将出现加速跌势。PV InfoLink表示硅料产能增长稳固,今年一季度的硅料有效供应量形成确定性增长,而个别企业年中规划的新产能,目前观察也有潜力按计划投产执行,业界对供应增长预期将对硅料价格形成冲击。

综合来看,今年硅料供不应求局面即将打破,价格下滑的同时,势必影响头部企业盈利能力。

盈利拐点

硅料供不应求的局面一旦被打破,最为受益的非组件行业莫属。

组件行业最令人关注的三家企业分别是隆基股份、天合光能以及晶科能源。PV-Tech发布的2021年全球组件供应商出货量排名显示,隆基股份、天合光能和晶科能源分列第一、第二和第四位,其中晶科能源由2020年的第二名跌至第四,天合光能则由第四升至第二。

龙头隆基股份2021年营收809.32亿元,同比增长48%;归母净利润90.86亿元,同比仅增长6%;值得一提的是,公司2021年第四季度单季度营收247亿元,同比增长19%;净利润15.3亿元,同比下滑30%。

隆基股份今年第一季度表现有所回升,营收186亿元同比增长17%;归母净利润26.64亿元同比增长6%。

受制于上游硅料价格大涨叠加国际物流成本飙升(海运价格大涨),隆基股份毛利率持续下滑,已由2020年的24.62%降至今年一季度的21.29%。为了保持一定利润率,公司近半年来出单较为谨慎,同时对开工情况作出调整,由此影响了营收。

由于处在IPO的关键期(于去年9月底过会),晶科能源呈现前稳后增的态势。2021年公司营收405.7亿元,同比增长21%;归母净利润11.41亿元,同比增长9.59%。值得一提的是,公司2021年第四季度、今年一季度分别实现营收162.96亿元和146.81亿元,同比增长70%和86.42%;归属净利为4.2亿元和4.01亿元,同比增长46%和66%。

由于2021年硅料价格快速上涨一定程度上压缩最下游组件厂商的盈利空间,为了稳住业绩,晶科能源策略性地减少了低价组件订单的获取与执行,对于低价订单与客户进行议价、商谈延长交货时间,并根据市场供需及价格情况增加了硅片和电池片的对外销售。

天合光能则成长迅猛。2021年公司营收444.8亿元,同比增长51%;归母净利润18.04亿元,同比增长47%。2021年第四季度,公司单季度营收132.16亿元,同比增长39%;净利润6.48亿元,同比增长63%。今年第一季度天合光能再接再厉,实现营收152.73亿元,同比增长79%;归母净利润5.43亿元,同比增长136%。优异表现也是帮助公司名次提升的主要原因。

考虑到硅料价格高位对整个光伏产业的负面影响,叠加今年供需拐点将现,硅料价格下滑最大受益方非组件厂商莫属。面对硅料短期价格高位,隆基股份表示目前硅料方面没有新的投资计划,这也一定程度上表明其对该市场未来的看法。

对于光伏产业链来说,上游硅料供求关系矛盾并非长期矛盾,属于周期错配。随着供给端产能不断释放,价格回落是确定性事件。而盈利端已陷入谷底的组件厂商,有望迎来困境反转。